饭岛爱种子

饭岛爱种子

当咱们网购越来越便利时,物流行业的独角兽公司也连忙崛起。

北京极智嘉科技有限公司(以下简称“极智嘉”)即是这么一家创业公司,其建造于2015年2月,在2021年获取E1轮融资时,估值就达到了150亿元。

本年12月16日,极智嘉向港交所递交了上市招股书,拟在港交所主板上市,摩根士丹利和中金公司共同担任极智嘉的联席保荐东谈主。

极智嘉是人人最大的仓储践约AMR(自主出动机器东谈主)惩办决策提供商。据灼识参议的贵府,按2023年的收入计较,极智嘉照旧成为人人最大的仓储践约AMR惩办决策提供商,人人做事约770家终局客户。

欧美整片放胆2024年6月30日,该公司照旧向人人约40个国度和地区委用了约4.6万台AMR,其做事客户包括西门子、顺丰、UPS、华晨良马、特步、迪卡侬、波司登、永辉超市、唯品会等。

那么,极智嘉的功绩底色若何?这次能否告成登陆港交所?

1、清华高材生创业,郑勇9年获11轮融资

极智嘉的独创东谈主是现年45岁的郑勇,2001年7月他从清华大学毕业,获取经管科学与工程学士学位,2004年7月又获取了清华大学经管科学与工程的硕士学位,并通过清华大学的结伙硕士样式获取了德国亚琛工业大学工程硕士学位。

从清华硕士毕业后,郑勇就加入了人人驰名的电气自动化公司ABBLtd的多家子公司担任运营司理,主要提供机器东谈主、机械及工场自动化方面的惩办决策。这份责任一直作念到2009年10月份。

2010年4月到2013年4月,他在CompagniedeSaint-GobainS.A.的一家子公司担任工场司理,厚爱监督中国重心分娩基地从工程到质地礼貌及物流的全体运作,确保运作顺畅。

在这之后,他还有过一段投资基金的责任经历——2013年5月,郑勇加入新天域成本担任高档司理,厚爱投资组合公司的投后经管和TMT、机器东谈主行业的新投资样式。

2014年,郑勇从一位一又友何处得知了亚马逊里面使用的Kiva机器东谈主,Kiva机器东谈主是亚马逊在2012年破耗7.75亿好意思元收购的公司,主要即是诈欺机器东谈主在仓库内作念订单分发,杀青仓储自动化经管。

郑勇凭借对物流和机器东谈主领域的瓦解,立即刚烈到了这个家具的后劲。于是他决定从头天域成本下野创业,作念中国版的Kiva机器东谈主。

2015年,郑勇与李洪波、刘凯、陈曦沿途结伙创办了极智嘉,其中李洪波、刘凯是郑勇的清华大学学友,陈曦则毕业于北京科技大学电子信息工程专科。

极智嘉创办第一年,就发布了国内第一个仓储机器东谈主“货到东谈主拣选”系统,也掀翻了中国仓储物流领域柔性自动化和智能化变革的序幕。

2015年9月,极智嘉获取心怡物流1000万元天神轮融资。由于心怡物流是天猫商超的仓储经管做事提供商,同庚11月,极智嘉团队连夜打造的20台智能机器东谈主干预了双十一购物节。

初战告成的极智嘉在第二年还与唯品会互助,相同选定了双十一的测验。亦然从2016年开动,极智嘉获取了不少投资机构的敬爱,每年王人会获取至少1轮融资。

从2016年5月到2022年12月底,极智嘉在6年多期间里共获取了11轮融资,从A1轮到E1轮,投资方声势号称豪华,包括火山石成本、高榕成本、华平投资、GGV纪源成本、云晖成本、CPE源峰、英特尔成本、蚂集聚团等。

其中2017年,祥峰投资、高榕创投和火山石成本曾联手投资了极智嘉1.5亿元A+轮融资,只是4个月后,华平投资就又联手火山石成本对极智嘉投资了6000万好意思元Pre-B轮融资。

饭岛爱种子

饭岛爱种子

2018年,郑勇率领极智嘉获取了华平成本、祥峰投资的1.5亿好意思元B轮融资,到2022年底获取E1轮融资时,其投后估值照旧达到150亿元。

2021年5月,极智嘉曾与中国海外金融股份有限公司签署了A股上市引导合同,但2024年10月晦止了上市引导合同,转而向港交所递交招股书。

不外在被成本追捧的背后,极智嘉也面对着高大的财务压力。

2、3年半亏空超42亿,流动欠债净额高企

招股书高慢,当今极智嘉面对着不时亏空和欠债高企的窘境。

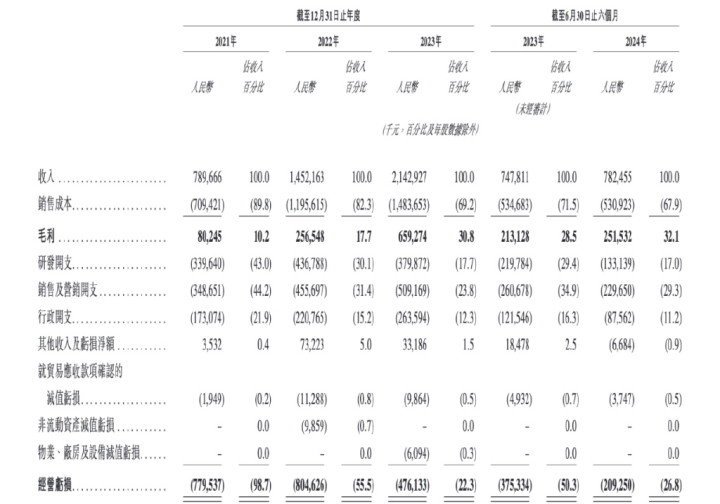

2021年、2022年、2023年以及2024年上半年(以下简称“讲明期内”),极智嘉的营收分手为7.9亿元、14.52亿元、21.43亿元和7.82亿元。其收入主要来自中枢家具AMR惩办决策的销售收入以及RaaS产生的一小部分收入。

讲明期内,极智嘉依靠销售AMR决策的营收占比分手为72.8%、85.9%、99.1%和99.5%。同期RaaS的销售收入占比则分手为27.2%、14.1%、0.9%和0.5%。

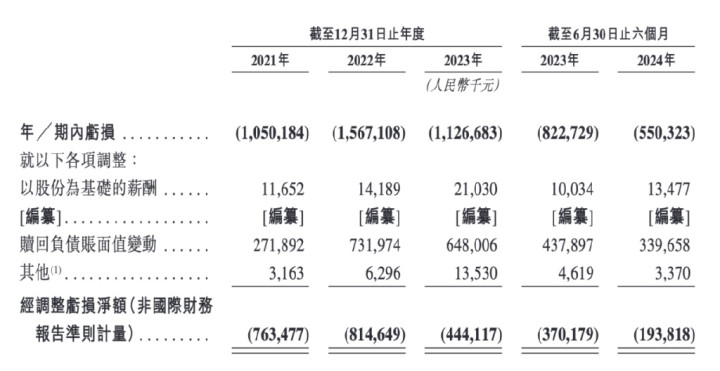

讲明期内,极智嘉的年/期内亏空分手为10.5亿元、15.67亿元、11.27亿元及5.5亿元,3年半期间里亏空达到42.94亿元。

经治愈亏空净额(非海外财务讲明准则计量)分手为7.63亿元、8.15亿元、4.44亿元和1.94亿元。尽管极智嘉的亏空有收窄迹象,但依然处于不时亏空状态,况且其在风险身分中坦言,异日可能赓续产生亏空净额。

讲明期内,该公司的全体毛利率分手为10.2%、17.7%、30.8%和32.1%。经治愈净利率分手为-96.7%、-56.1%、-20.7%以及-24.8%。

同期,三费支拨呈现“先升后降”趋势:

研发开支分手为3.4亿元、4.37亿元、3.8亿元及1.33亿元,销售及营销开支分手为3.49亿元、4.56亿元、5.09亿元和2.3亿元,行政开支分手为1.73亿元、2.21亿元、2.64亿元和8756.2万元。

此外,在讲明期内,极智嘉流动欠债净额分手为30亿元、44.68亿元、55.77亿元和64.5亿元。存货分手为7.65亿元、11.85亿元、11.91亿元和15.02亿元,均呈现增长趋势。

「创业最前哨」预防到,极智嘉在讲明期内的银行贷款呈现出显着的增长趋势。

2021年为8000万元,到2022年攀升至2.11亿元,2023年进一步达到4.21亿元。即便在2024年上半年有所回落至3.37亿元,但放胆2024年10月31日,该公司的银行贷款又达到3.81亿元。

这标明极智嘉在业务发展经由中,对外部资金的依赖程度束缚加深。

放胆2024年10月31日,极智嘉虽有未动用银行融资金额约1.39亿元,但这笔钱无法从根底上惩办其面对的资金压力和债务风险。从永久来看,公司仍需要有用改善盈利气象、优化资金结构才行。

此外,极智嘉还面对客户聚拢度升高的情况。

讲明期内,公司前五大客户产生的收入分手占各期总收入的比例为30.4%、30.8%、45.3%和55.8%。

极智嘉示意,他们所做事的好多客户是大型跨国公司,这些公司自己也领有大宗开拓资源,不错孤立或与其他公司互助获取或开拓具有竞争力的技能,因此极智嘉无法保证我方的AMR决策被这些公司选拔。

这也给极智嘉异日的发展再增添一些不细目性。

3、面对高额赎回欠债,需在18个月内上市

人所共知,投资机构对创业公司的追捧不仅带来了公司发展所需的资金,同期也会给创业者带来一定的打算压力。

郑勇在率领极智嘉束缚获取融资的同期,曾经向投资方授予了一些稀奇权益,比如优先认购权、优先购买权、共同出售权、知情权、赎回权、反摊薄权等。

2021年至2022年,极智嘉曾与部分投资方商定,若2024年12月31日前,公司未完成合履历IPO手脚,或公司违响应尽义务,公司发生侵权步履对公司变成要紧不利影响,则极智嘉需要退还资金。

2024年12月,极智嘉与投资方签订补充合同,统统享有稀奇权益的鼓舞,统统已授鼓舞稀奇权益将于公司初度向联交所提交招股书日历前一日中止,但只好赎回权以外。

若极智嘉的IPO央求被撤除或否决,亦或是该公司在提交招股书后18个月仍未完成IPO,中止的赎回权就会归附,届时极智嘉将面对高额的股份赎回。

招股书流露,讲明期内,极智嘉的赎回欠债分手为35.24亿元、57.15亿元、63.63亿元及67.02亿元。放胆2024年10月31日,极智嘉的赎回欠债又增至约69.2亿元。

因此,郑勇需要争取在异日18个月内率领极智嘉告成上市。

「创业最前哨」属意到,郑勇在极智嘉公司之外,还曾担任北京酷拓科技有限公司的董事,该公司已在2023年央求停业。

极智嘉在这次招股书中也说起了北京酷拓的关系事宜,他们示意郑勇从2019年12月起担任北京酷拓的董事,于2021年2月向该公司递交辞呈。

郑勇阐述其莫得参与北京酷拓的平常运营,也莫得卷入导致北京酷拓停业的任何情况,他本东谈主也不知谈北京酷拓停业照旧或将会针对其本东谈主提议的任何未决或潜在索赔。

异日,郑勇简略还要妥善处理他与北京酷拓停业的关系事宜。

这次上市前夜,极智嘉还与同业海柔调动“持手言和”,两家公司曾在专利方面进行侵权互诉,于今已缠斗多年,关系诉讼多达11起,不外最终在最高法学问产权法庭的长入下,两家公司在2023年11月份签署息争合同。

值得一提的是,本年7月中信建投的一个实习生高调炫富激励争议,还不测中涌现了多家公司的上市程度,其中就有海柔调动公司,有报谈称海柔调动其时还未完成股份制修订。

总体来看,不管是面对同业竞争,照旧公司自己存在的压力,极智嘉总算迈出了冲刺港交所IPO的第一步,异日公司能否告成通过聆讯并上市,「创业最前哨」将不时体恤。

*注:文中题图来自摄图网饭岛爱种子,基于VRF合同。